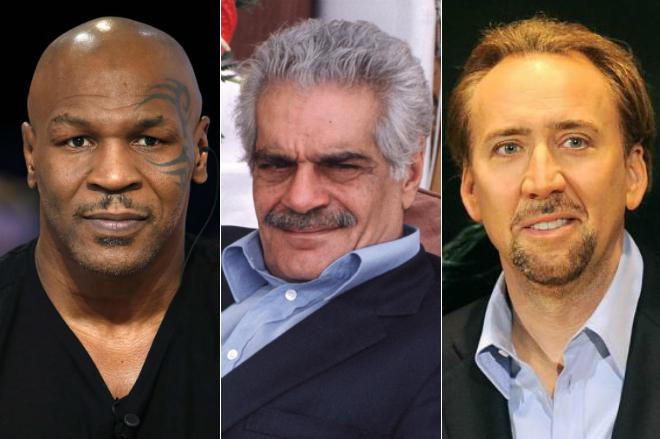

Rubén García Páez (Columbia Threadneedle): “El final de año se presenta movidito”

Hace 15 años que Threadneedle (hoy Columbia Threadneedle tras la integración con la americana Columbia) confió a Rubén García Páez la dirección del negocio en Iberia. Entonces, la firma británica era una entidad prácticamente desconocida en España. Ha pasado el tiempo, con varias crisis económicas de por medio que no han minado el compromiso de la gestora con el inversor español. Y hoy la entidad anglosajona es una de las firmas internacionales de referencia en España, con un volumen que ya supera los 3.000 millones de euros. Es un patrimonio que tiene repartido entre 10 fondos, todos ellos con activos a nivel local por encima de los 100 millones.

“Haber logrado este crecimiento diversificando el negocio es, para mí, uno de los grandes éxitos de la oficina”, reconoce el responsable de Columbia Threadneedle en una entrevista con FundsPeople. Páez tiene claro que la apuesta realizada en su momento por la compañía abriendo oficina en Madrid fue clave. Lo hicieron en 2006. A partir de entonces, empezaron los años duros de la crisis financiera. El sector tuvo que aguantar el tirón. Y no fue fácil pero, pasado el trago, sirvió para demostrar que la voluntad de la gestora por estar cerca del cliente español era real. “Si no tienes oficina en España, este negocio es imposible”, asegura.

Y es que, aunque es cierto que los procesos de análisis de fondos se han vuelto más cuantitativos, siendo ahora en líneas generales más exhaustivos y metodológicos, también hay una parte cualitativa con un peso importante. “No he visto ningún proceso de selección puramente cuantitativo. Y, cuando entra en juego la parte cualitativa, ahí es donde el inversor español valora el servicio que le prestas con alguien que hable tu mismo idioma, que le de ideas, que le ayudes cuando lo necesita…”, asevera. Esto es lo que explicaría que más del 90% del patrimonio que atesoran actualmente las gestoras internacionales en España esté en manos de entidades con presencia sobre el terreno.

El fondo que se vende no siempre es el mejor

Páez reconoce que, aunque en este negocio no se venden malos productos, no siempre gana el mejor. “A veces, aunque tu fondo sea muy bueno, no hay demanda. En otras se puede quedar fuera de la lista de recomendados por cuestiones técnicas. Por ejemplo: nuestros clientes nos suelen encasillar como una firma angloamericana especialista en bolsa europea y small caps. Sin embargo, si te pusieras a rebuscar en otras categorías, como renta variable emergente, verías que nuestros fondos han obtenido unos resultados mejores que los de otros que se venden en España. Y, pese a ello, no captan porque no cumplen un requisito de tamaño”, argumenta.

Así, el que un fondo se venda no siempre significa que sea el mejor. Además, no todos los clientes disponen del tiempo y la estructura necesaria para hacer los análisis correspondientes. Ni tampoco se les paga por defender en un comité de inversiones ideas que se alejan de lo grande y más popular. No obstante, eso tampoco significa que la gestora carezca de instrumentos con los que luchar. De hecho, esa presencia local que comentaba anteriormente Páez es la que permite, en ocasiones, hacerle llegar al cliente propuestas que no tiene en su radar y que, sin embargo, le pueden aportar valor a su cartera.

“Lo veo claramente con el Threadneedle (Lux) Global Technology, un fondo de tecnología que, por el mayor sesgo hacia compañías de pequeña y mediana capitalización y por el gran conocimiento del equipo de profesionales que está a los mandos, aporta una verdadera diversificación a los productos tecnológicos que el cliente tiene en su cartera. En este caso, contamos con los recursos necesarios tanto humanos como técnicos para llevar a cabo nuestros análisis. El gestor, Paul Wick, está en Silicon Valley y es un auténtico experto en la materia. Este fondo es una gran apuesta mía personal. Si como yo crees que la tecnología es el futuro, esta estrategia es ideal para invertir a largo plazo”.

Would you like to learn how to relax your body, re-energise, clear your mind of negative thoughts and solve your ow… https://t.co/rqiF2rVpol

— Daniella Walks Thu Apr 18 08:33:50 +0000 2019

¿Quién tiene razón?

Determinar cuál es el horizonte de inversión es, para Páez, algo crucial. “El problema fundamental de esta industria es si estamos hablando a tres meses o a tres años. Nosotros no jugamos a realizar apuestas a corto plazo, sino al conocimiento de las empresas. Queremos que nuestros fondos generen alfa a largo plazo. De hecho, desde el punto de vista de qué compañías lo van a hacer bien en los próximos años, nuestra visión no ha sido modificada por lo que está ocurriendo con la inflación o la subida de los precios de la energía. Pese al rebote post-apertura, el entorno macro que vamos a tener en los próximos años va a ser muy parecido al previo al COVID-19. Los bancos centrales van a seguir siendo laxos, en especial el BCE. Es que no les queda otra”.

Según el responsable de Columbia Threadneedle para Iberia y Latinoamérica, en este escenario de crecimiento moderado y baja inflación, lo recomendable es buscar compañías que tengan productos diferenciales con los que puedan crecer y mantener márgenes. “Es lo que hace, por ejemplo, Dave Dudding en el Threadneedle (Lux) Global Focus: seleccionar las 40 mejores compañías del mundo, mantener una visión a largo plazo y aprovechar la volatilidad para incrementar posiciones en aquellos valores en los que tenga una mayor convicción. En el mercado siempre hay ruido. Incluso en años muy alcistas lo hemos tenido, pero no hay que caer en el market timing”.

El final de año se presenta “movidito”

Y eso es, precisamente, en lo que podría caer el inversor español en esta recta final de 2021. “El final de año va a ser movidito. Las carteras lo han hecho muy bien y algunos clientes ya nos están diciendo que se están poniendo más defensivos para proteger las rentabilidades. En las últimas semanas hemos visto algún movimiento puntual de conservadurismo. Los resultados del año están hechos. Si no hubiera ruido, el inversor asumiría más riesgo pero, como lo hay, eso acaba por condicionar su posicionamiento. Es comprensible. A nadie se le paga por ser un súper héroe. En el mercado nada es cristalino para que estés relajado. Sin embargo, a largo plazo, yo sigo muy positivo”.

Páez ha percibido que, poco a poco, el cliente español se ha vuelto más paciente con sus inversiones. Y también que ha diversificado más fuera de España. “El Ibex 35 lo ha hecho mal. Y eso ha ayudado a los fondos de renta variable global. Hace cinco años estos productos apenas aparecían entre los productos con más patrimonio. Hoy eso ha cambiado. El cliente español ha delegado el asset allocation y se ha vendido mucha estrategia de este tipo. En general, el inversor español tiene más equity que antaño y, dentro de esta clase de activo, más bolsa internacional. Es una de las grandes transformaciones que ha vivido la industria en el último lustro”, afirma.

A su juicio, existen algunas tendencias estructurales que han beneficiado a la industria. “Los bancos se han visto obligados a mover los depósitos a vehículos que les diera margen, lo que ha favorecido al producto fondo”, señala. Además, el sector se ha vuelto más innovador y creativo en su oferta, con estrategias que, como los temáticos, han ayudado a conectar con el inversor final. Dentro de la propia industria, también se están produciendo algunas tendencias interesantes, que están condicionando la evolución de los flujos. El caso más evidente es el de la inversión sostenible, que está pegando muy fuerte.

Si en Europa tu fondo no es artículo 8 o 9, tienes un problema

“En países como Alemania, Francia u Holanda, si tus fondos no están englobados dentro del artículo 8 o 9 es más difícil que capten dinero. Existe una gran presión para que toda la oferta de la sicav sea 8 o 9. Francia se ha puesto durísima con este tema. En España todavía no ha llegado, pero vamos en esa dirección. Los clientes están elaborando listas en las que, si el producto no está en dichos artículos, no puede entrar. Sin embargo, no son tan radicales como en Europa. No lo excluyen solo por este motivo. España va a ponerse al nivel de Europa muy rápido. La concentración bancaria le favorece porque las entidades cuentan con los recursos y equipos de análisis necesarios para aplicar las metodologías ASG pertinentes, tanto cuantitativas como cualitativas”.

Por otro lado, Páez recuerda que, en algunas clases de activo, la inversión en base a factores puramente ASG es más difícil de aplicar. Sucede con la renta fija. “Si haces un screening negativo en el mercado de bonos te quedas con un universo muy pequeño. Aquí es imposible estar bien diversificado y, a la vez, ser un inversor rigurosamente ASG. Además, el inversor quiere sostenibilidad, pero también ganar dinero. En mi opinión, no es solo el factor ASG: es el factor ASG más la rentabilidad”. Aunque cuenta con fondos que han conseguido despuntar, como el Threadneedle (Lux) European Social Bond, la entidad está a punto de dar un salto muy importante a nivel de sostenibilidad.

Valoración de la compra de BMO Global AM

Será previsiblemente este mismo trimestre, cuando se cierre la operación de compra de la canadiense BMO Global AM, una integración que Páez ve con muy buenos ojos. “El negocio de BMO es muy puro y complementario. Son expertos en ASG y cuentan con un negocio institucional en Europa muy fuerte, sobre todo en Alemania y Holanda. Sin embargo, los fondos de la sicav de BMO en Europa apenas se han vendido, una parte del negocio que nosotros sí hemos desarrollado. Por otro lado, Columbia Threadneedle es muy potente en real estate en Reino Unido. Fuera, no. Y con BMO ocurre lo contrario. La integración nos hará más fuertes”, concluye.